Een echtscheidingsconvenant bevat alle afspraken rondom de scheiding. Dit met uitzondering van afspraken over eventuele minderjarige kinderen. Deze afspraken staan namelijk in een apart ouderschapsplan.

Inhoudsopgave

Inhoud echtscheiding convenant op hoofdlijnen

Het echtscheidingsconvenant bevat in grote lijnen afspraken over:

- Alimentatie

- Echtelijke woning

- Bezittingen en schulden

- Nalatenschappen

- Pensioen

- Eindafrekening en belasting

Hieronder wordt in “Jip en Janneke” taal de inhoud van het echtscheidingsconvenant besproken. Bij elk onderwerp wordt de meest gekozen variant uitgebreider toegelicht. Vaak zijn er ook meerdere alternatieven. Deze alternatieven worden kort benoemd.

Alimentatie in het echtscheiding convenant

Alimentatie valt uiteen in drie delen, te weten:

Kinderalimentatie

Ten eerste kinderalimentatie. Dit is bedoeld om de kosten van de kinderen te betalen. Kinderen mogen er bij een scheiding nooit op achteruit gaan. Alle beschikbare financiële ruimte gaat daarom eerst naar de kinderalimentatie. Is er daarna nog ruimte over? Dan is die ruimte eventueel beschikbaar voor partneralimentatie. Kinderalimentatie wordt meestal in het ouderschapsplan opgenomen. Meer hierover is te lezen in:

- Hoe werkt kinderalimentatie en zorgkorting

- Ouderschapsplan – voorbeeld

- Kinderalimentatie berekenen – eenvoudig uitgelegd

Aangezien deze blog specifiek gaat over het echtscheidingsconvenant, gaan we hier niet dieper in op de kinderalimentatie. Wel lees je hieronder over de kosten van levensonderhoud van meerderjarige kinderen.

Kosten levensonderhoud meerderjarige kinderen

Een ouderschapsplan is niet nodig bij meerderjarige kinderen. Stel jullie hebben al één of meerdere kinderen die 18 jaar of ouder zijn. Dan is het wel handig om afspraken te maken over jullie bijdrage in hun levensonderhoud. Dit wordt dus vaak in het echtscheidingsconvenant opgenomen.

Aansprakelijkheid versus onderhoudsplicht

Een kind wordt met 18 jaar voor de wet volwassen. Jullie kind kan dan alles zonder toestemming doen. Denk aan het kopen van een huis of het afsluiten van een lening. Zodra het kind de leeftijd van 18 jaar bereikt, eindigt dus jullie aansprakelijkheid als ouders. Iets anders is de financiële verantwoordelijkheid voor jullie kinderen. Deze stopt niet bij het 18de jaar. De Nederlandse wet verplicht ook daarna te blijven bijdragen in de kosten van studie en levensonderhoud. Deze voortgezette onderhoudsplicht duurt tot het 21ste jaar en is in de wet opgenomen omdat veel kinderen met 18 jaar nog niet zijn uitgeleerd. Er wordt daarom in het convenant onderscheid gemaakt tussen:

- Meerderjarigheid tot 21 jaar

- Studiekosten na 21 jaar

Meerderjarigheid tot 21 jaar

Tot het 18de levensjaar gaat de afgesproken kinderalimentatie meestal naar de ouder waar het kind woont. In geval van co-ouderschap gaat het bijvoorbeeld naar een gemeenschappelijke kinderrekening. Beide ouders beheren deze rekening dan gezamenlijk. Na de 18de verjaardag is het kind echter juridisch volwassen. Het heeft vanaf dat moment zelf ‘recht’ op de afgesproken kinderalimentatie.

Hoe om te gaan met kinderalimentatie als je kind 18 wordt?

Stel echter dat jullie kind na zijn 18de nog gewoon thuis woont. In het convenant kunnen jullie zelf in overleg met jullie kind afspreken wat handig is:

- De ene ouder blijft kinderalimentatie overmaken naar de andere ouder en jullie kind krijgt bijvoorbeeld zak- en kleedgeld.

- Jullie blijven beide geld overmaken naar de gezamenlijke kinderrekening. Van hieruit wordt dan het zak- en kleedgeld betaald.

- De kinderalimentatie wordt rechtstreeks naar jullie kind overgemaakt. Het kind betaalt hiervan wellicht kostgeld aan de ouder waar hij of zijn inwoont.

Meer hierover is na te lezen in de blog: “Kinderalimentatie bij meerderjarige kinderen”

Studiekosten na 21 jaar

Zodra jullie kind 21 is , stopt de wettelijke zorgplicht als ouders.

Zodra jullie kind 21 is geworden, komt er direct een einde aan de wettelijke verplichting voor financiële ondersteuning. Toch komt het regelmatig voor dat kinderen op die leeftijd nog studeren. Als ouder(s) kun je er toch voor kiezen om je kind financieel te blijven steunen.

De volgende tekst wordt dan in het convenant opgenomen:

Ouders verplichten zich aan een meerderjarig kind van 21 jaar of ouder een (studie) bijdrage te betalen zolang het kind met redelijke resultaten en in overleg met hen met een beroepsopleiding bezig is of studeert, doch uiterlijk tot het tijdstip waarop het kind de 25-jarige leeftijd bereikt. Hiervoor hanteren partijen als norm de voor voortgezette studiefinanciering gestelde eisen.

Hoogte partneralimentatie

Voordat jullie afspraken maken over alimentatie, is het handig om eerst een berekening te laten uitvoeren. Is er überhaupt ruimte voor alimentatie? En zo ja, hoeveel? In deze uitgebreide blog lees je alles over het berekenen van partneralimentatie. Wil je exact weten welk inkomen meetelt bij een alimentatieberekening? Lees dan bijgaande blog “Welk inkomen telt mee bij alimentatie?“.

Mag je afwijken van de alimentatieberekening?

Stel dat er uit de berekening een bedrag voor partneralimentatie rolt. En stel dat dit bedrag 300 euro bruto per maand is. Jullie kunnen er simpelweg voor kiezen om dit bedrag over te nemen. Jullie kunnen ook onderling bepalen dat 150 euro voldoende is of dat 450 euro beter is. Of de ander kan in zijn geheel afzien van de partneralimentatie. Alles is in principe toegestaan.

Partneralimentatie en bijstand

Bij dit alles is het wel van belang om het volgende te weten. Als diegene die volgens de berekening ‘recht’ heeft op partneralimentatie in de bijstand komt. Dan kan de betreffende gemeente de volledige 300 euro partneralimentatie opeisen. Ook als jullie 150 euro of nul euro hadden afgesproken.

Eenmalig afkopen van partneralimentatie

Als kleine uitzondering op de regel is het ook mogelijk om de partneralimentatie eenmalig af te kopen. In plaats van jaren lang elke maand een bedrag te betalen. De vastlegging en uitvoering hiervan komt heel nauw. Lees hier alles over de correcte manier van eenmalige afkoop partneralimentatie.

Partneralimentatie en belasting

Als je partneralimentatie ontvangt, dan zal je hierover inkomstenbelasting moeten betalen. Bij een eenmalige afkoop, is dit direct een groot bedrag. Indien je alimentatie betaalt, dan heb je juist recht op belastingaftrek van deze alimentatie.

Indexering van alimentatie

Het leven wordt elk jaar iets duurder. Domweg omdat de meeste prijzen jaarlijks licht stijgen. Dit noemen we inflatie. Vanwege de inflatie wordt jaarlijks de alimentatie wettelijk geïndexeerd. De alimentatieplichtige moet zelf voor deze verhoging zorg dragen. Informatie hierover is telkens in november beschikbaar op de website van het Ministerie van Justitie. Lees verder ook de blog “Wettelijke indexering alimentatie” met meer uitleg.

Partneralimentatie en eigen inkomsten

Normaal gesproken verandert de hoogte van de partneralimentatie zodra iemand substantieel meer of minder gaat verdienen. De alimentatie kan echter ook veranderen als je levenssituatie verandert. Dit kan namelijk effect hebben op de hoogte van je uitgavenpatroon. Stel je betaalt een klein beetje partneralimentatie en gaat samenwonen met een nieuwe partner. Daardoor gaan je woonlasten in principe omlaag. Het gevolg is dat je meer draagkracht overhoudt voor partneralimentatie aan je ex.

Alternatieven bij partneralimentatie en eigen inkomen

- Afspreken dat de ontvangende partner de afgesproken alimentatie mag behouden. Ook als zijn of haar inkomen omhoog gaat.

- Vooraf afspreken welk inkomen de ander minimaal nodig heeft. Stel er wordt afgesproken dat je minimaal 1.100 euro nodig hebt om rond te komen. Nu gaat je inkomen omhoog van 600 euro in de maand naar 900 euro. Het gevolg hiervan is dat de alimentatie omlaag gaat van 500 euro naar 200 euro per maand. Dit is relatief eenvoudig zelf vast te stellen zonder alimentatieberekening.

- Bij een partner zonder eigen inkomen die alimentatie ontvangt, kan ook het volgende worden afgesproken om te stimuleren dat hij of zij weer zelf inkomen gaat verdienen. Even weer een voorbeeld. Stel de alimentatie is vastgesteld op 1.000 euro per maand. Er wordt nu afgesproken dat deze partner tot 800 euro eigen inkomsten slechts 50% op de alimentatie wordt gekort en daarboven 100%. Als deze partner aan de slag zou gaan en 700 euro gaat verdienen, dan wordt ze dus 50% van deze 700 euro gekort op de alimentatie. Haar feitelijke inkomen gaat toch omhoog van 1.000 euro naar 1.350 euro. Namelijk 650 euro alimentatie plus 700 euro eigen inkomen.

Partneralimentatie en samenwonen

Partneralimentatie stopt in principe zodra de ontvangende partner opnieuw gaat samenwonen.

Indien je alimentatie ontvangt en hertrouwt, of een geregistreerd partnerschap aangaat, is wettelijk bepaald dat de alimentatie definitief eindigt. Dit is eenvoudig vast te stellen.

Wanneer is er wettelijk sprake van samenwonen?

De wet zegt in principe hetzelfde over samenwonen. Het gaat hierbij om de volgende drie zaken:

- Samenwonen;

- gemeenschappelijke huishouding;

- affectieve relatie van duurzame aard waarbij de partners elkaar verzorgen.

Samenwonen is echter een stuk lastiger vast te stellen als daar niet open over wordt gecommuniceerd. De gevolgen zijn ook groot. Immers je ‘recht’ op de afgesproken partner alimentatie vervalt definitief. Precies om die reden wordt vaak in het echtscheidingsconvenant de volgende clausule opgenomen:

Clausule “uitproberen samenwonen”

De ontvangende partner mag één keer voor een periode van bijvoorbeeld 12 maanden uitproberen om samen te wonen. Gedurende deze tijd vervalt de partneralimentatie. Mocht het samenwonen binnen de eerste 12 maanden worden beëindigd, dan hervat het recht op partneralimentatie weer.

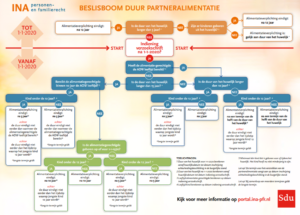

Duur van de alimentatie

Per 1 januari 2020 is de duur van de partneralimentatie korter. De duur van de partneralimentatie bedraagt dan de helft van de duur van het huwelijk, met een maximum van vijf jaar. Hiermee is de maximale duur van de partneralimentatie verkort van 12 naar 5 jaar. Deze regeling van partneralimentatie zal alleen van toepassing zijn op alimentatieafspraken gemaakt na 2019. Er zijn twee uitzonderingen (zie ook bijgaande beslisboom van de SDU), waarbij de duur langer kan zijn dan de maximale vijf jaar:

- Stellen die langer dan 15 getrouwd zijn en waarbij de alimentatiegerechtigde geboren is op of voor 1-1-1970. Voor hen geldt een alimentatieduur van tien jaar of zoveel eerder de AOW-leeftijd wordt bereikt.

- Mensen met jonge kinderen. Zij houden recht op alimentatie totdat het jongste kind twaalf jaar is.

Bij beide uitzonderingen geldt altijd het volgende:

- Het wordt door de uitzondering nooit minder lang dan de standaard regeling van de helft van de duur van het huwelijk, met een maximum van vijf jaar;

- Als beide uitzonderingen van toepassing zijn, dan geldt de uitzondering die de langste termijn oplevert.

Alternatieve afspraken over de duur van partneralimentatie

De meeste mensen spreken de wettelijke regeling in hun echtscheidingsconvenant af. Het is echter mogelijk om hiervan af te wijken. Denk bijvoorbeeld aan een afbouwend schema: het eerste jaar 100%, het tweede jaar 90%, etc. Maar denk ook aan een langere of kortere periode. Indien diegene die recht heeft op alimentatie in de bijstand mocht komen, dan zal de gemeente wel gewoon de wettelijke termijn en hoogte hanteren. Ook als jullie onderling anders hebben afgesproken.

Overlijdensrisicoverzekering

Als je financieel afhankelijk bent van alimentatie, is het niet ongebruikelijk om een overlijdensrisicoverzekering af te sluiten. In het convenant spreek je dan bijvoorbeeld af dat de ander daaraan meewerkt.

GRATIS E-Book: alles over scheiden (inclusief twijfelfase)

Wil je een compleet en helder overzicht? Hoe om te gaan met de twijfel? Wanneer en wat vertellen jullie de kinderen, familie en vrienden? Welke financiële consequenties zijn er en wat is er mogelijk qua woning? Wat spreken jullie af in het ouderschapsplan? Hoe blijf je samen goede ouders en werk je toe naar meer geluk? Het gratis eBook gaat in op alle aspecten rondom een scheiding.

Echtscheiding convenant en echtelijke woning

De echtelijke woning is een belangrijk punt. Wie blijft er wonen? Hoe gaat het verder met de vaste lasten? Maar ook bij een koophuis: wie heeft straks het eigendom? Dit wordt allemaal vastgelegd in het echtscheidingsconvenant. Lees ook de blog ‘Scheiden en woning – antwoord op al je vragen’.

Gebruiksrecht echtelijke woning

Bij de scheiding wonen jullie waarschijnlijk beide in dezelfde woning. Je hebt dan in principe ook het recht om daar te blijven wonen. Dit wordt het gebruiksrecht genoemd. In het convenant maak je afspraken over wie er uiteindelijk blijft wonen en hoe lang de ander het ‘recht’ heeft om daar te mogen blijven wonen. Zo kan de ander in alle rust een nieuwe woning vinden. Gebruikelijk is een realistische periode tussen de drie tot negen maanden.

Lasten echtelijke woning

Hoe verdelen jullie de vaste lasten? Vaak wordt er afgesproken dat zolang jullie samen in hetzelfde huis wonen, de vaste lasten worden verdeeld als voor de scheiding. Op het moment dat de ene verhuist, zal de andere de vaste lasten volledig zelf op zich nemen.

Eigendom echtelijke woning

Bij een huurwoning is er geen sprake van eigendom. Het is dan voldoende om afspraken te maken over het gebruiksrecht en de vaste lasten. Bij een koopwoning moet er ook iets over het eigendom worden afgesproken. Er zijn in de regel drie mogelijkheden

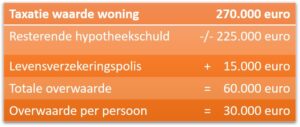

Overname echtelijke woning

In de meeste gevallen waarbij het financieel mogelijk is, wenst één van de partners het huis over te nemen. Het belangrijkste is nu om de waarde van de woning vast te stellen. Hiermee wordt dan duidelijk of er sprake is van overwaarde. Deze overwaarde is in principe van jullie samen en zal verdeeld moeten worden. De één betaalt de helft van de overwaarde aan de ander. Lees hier meer over overname van de echtelijke woning.

Een rekenvoorbeeld

Even een rekenvoorbeeld:

- Waarde van de woning is 270.000 euro

- Restant hypotheek 225.000 euro

- Daarnaast is er nog een verpande polis met een dagwaarde van 15.000 euro

- De overwaarde komt nu op 60.000 euro (270 -/- 225 + 15)

- Diegene die het huis overneemt, betaalt de ander 30.000 euro

Belangrijk is nog wel om te vermelden dat de ander uit de hoofdelijke aansprakelijkheid van de huidige hypotheek zal moeten worden ontslaan. Diegene die het huis overneemt moet er dus voor zorgen dat hij of zij alleen in staat is om de woning te financieren.

Verkoop echtelijke woning

Als jullie beide niet in de echtelijke woning willen en kunnen blijven dan is verkoop het beste alternatief. De eventuele opbrengst kan dan worden verdeeld. Het is vaak handig om vooraf afspraken te maken over de minimale verkoopprijs, waarbij jullie allebei ja zeggen. Lees hier meer over verkoop van de echtelijke woning.

Onverdeeld blijven echtelijke woning

Soms bestaat de wens dat één van de partners in de echtelijke woning wil blijven met de kinderen maar dit (nog) niet zelf kan financieren. De woning kan dan voor (on)bepaalde tijdsduur onverdeeld blijven. Jullie blijven dus samen eigenaar, ook al zijn jullie gescheiden. Lees hier welke afspraken belangrijk zijn bij het onverdeeld blijven van de echtelijke woning.

Bijleenregeling

Als de echtelijke woning wordt verkocht aan één van jullie of aan een ander, dan geldt de zogenaamde ‘bijleenregeling’. Dit houdt in dat als jullie binnen drie jaar een andere woning aankopen, de overwaarde gebruikt moet worden voor deze woning. Doen je dat niet, dan vervalt daarmee een deel van jullie fiscale aftrek van hypotheekrente.

Convenant – bezittingen en schulden

Bij bezittingen en schulden draait veel om het begrip ‘huwelijksgemeenschap’. Ben je voor 1 januari 2018 getrouwd in gemeenschap van goederen, dan worden alle bezittingen en schulden op slag gemeenschappelijk. De helft voor de één en de helft voor de ander. Niet zelden is één van de twee aanmerkelijk vermogender dan de ander. Vaak ook is er sprake van een studieschuld bij één van de twee en dat kan al snel oplopen tot enkele tienduizenden euro’s. Door het huwelijk kan je dus ineens rijk of arm worden.

Gemeenschap van goederen of anders?

Nu zijn er twee uitzonderingen: huwelijkse voorwaarden of een beperkte gemeenschap van goederen.

Huwelijkse voorwaarden

Jullie zijn getrouwd onder huwelijkse voorwaarden. In deze huwelijkse voorwaarden hebben jullie onderling andere afspraken gemaakt over de verdeling van schulden en vermogen. Daarnaast kunnen er ook aparte afspraken zijn over pensioen. Het is echter niet mogelijk om via huwelijkse voorwaarden alimentatie uit te sluiten. Alimentatie is wettelijk geregeld en hier kan je in huwelijkse voorwaarden niet van afwijken.

Beperkte gemeenschap van goederen vanaf 1 januari 2018

Voor huwelijken vanaf 2018 geldt standaard een zogenaamde beperkte gemeenschap van goederen. Concreet betekent dit:

- Vermogen opgebouwd vóór het huwelijk blijft privé vermogen;

- Schulden ontstaan vóór het huwelijk blijven privé schulden;

- Vermogen opgebouwd tijdens het huwelijk valt in de gemeenschap;

- Schulden ontstaan tijdens het huwelijk vallen in de gemeenschap en beide partners zijn hier 50% voor aansprakelijk tenzij tegenbewijs;

- Erfenissen en giften blijven privé vermogen van degene die ze ontvangt.

Hieronder wordt ingegaan op alle vormen van vermogen en schulden. In het echtscheidingsconvenant zal alles moeten worden opgenomen. Dit inclusief afspraken over de verdeling.

Bedrijf

Is één van jullie ondernemer dan is het van belang om te kijken naar de waarde van het bedrijf. Er zijn globaal gezien twee mogelijkheden:

- Het bedrijf vertegenwoordigt geen waarde los van de ondernemer. Dit is vaak het geval bij zogenaamde ZZP-ers (Zelfstandigen Zonder Personeel). Stel je bent freelance webdesigner en hebt alleen een zakelijk laptop en printer in het ‘bedrijf’. Het bedrijf heeft zonder jouw geen reële waarde. Er hoeft dus niets verdeeld te worden.

- Het bedrijf vertegenwoordigt wel waarde. Dit is vaak het geval bij een Besloten Vennootschap (B.V.). Ook een eenmanszaak kan overigens waarde bevatten. Bijvoorbeeld doordat er kostbare bedrijfsmiddelen zijn, zoals een bestelbus of apparatuur. Ook kan er een oudedagsvoorziening of forse reserve op de balans staan.

In dat laatste geval kan het raadzaam zijn om een extern accountant de waarde te laten bepalen.

Let bij een BV in elk geval ook op de volgende twee zaken:

- De Rekening Courant verhouding tussen de BV enerzijds en de aandeelhouder als privé persoon anderzijds. De aandeelhouder kan immers een schuld hebben bij de eigen BV. Van belang is o.a. om te kijken naar de aard van deze schuld. Is het geleende geld bijvoorbeeld geconsumeerd (inkomenssfeer) of is dit gebruikt voor een investering (vermogenssfeer) met onderpand in privé?

- De scheiding tussen privé en zakelijk vermogen bij een BV met een negatief eigen vermogen. Door deze scheiding kan onmogelijk een privé-aansprakelijkheid ontstaan op grond van het huwelijksvermogensrecht. Een BV met negatief eigen vermogen wordt derhalve op nihil gewaardeerd en nooit negatief.

Kapitaal- en lijfrenteverzekeringen

Bij deze vermogenscategorie is het goed om te beseffen dat hierover nog geen belasting is betaald. Terwijl de overige vermogensbestanddelen netto zijn. Om tot een totaaltelling en verdeling te komen, zal het bedrag van de kapitaal en lijfrenteverzekeringen moeten worden verlaagd met de nog te betalen belasting. Meer hierover in de blog “Scheiden en pensioen, lijfrentes, oudedagsverplichting en FOR”

Levensloopregelingen

In het verleden kon je via de levensloopregeling een deel van je salaris opzij zetten. Dit om bijvoorbeeld eerder met pensioen te gaan. In 2012 is deze regeling afgeschaft. Je kon echter wel blijven door sparen tot 1 januari 2022. Dan komt (de rest van) het spaartegoed in één keer vrij en betaal je hierover inkomstenbelasting. Heeft één van jullie nog zo’n regeling lopen, dan valt dit in principe binnen de gemeenschap. Net als bij de kapitaal- en lijfrenteverzekering, is dit een bruto bedrag. Bij de totaaltelling zal ook hier eerst de te betalen belasting moeten worden afgetrokken.

Effecten/ aandelen /betaal- en spaarrekeningen

Het noodzakelijk om een overzicht te maken van alle betaal- en spaarrekeningen en ook van alle effectendepots. De waarde schommelt meestal per dag. In het echtscheidingsconvenant is het daarom van belang om een ‘peildatum’ te kiezen. Dit is bij voorkeur een datum die dichtbij het moment ligt waarop jullie het convenant gaan tekenen. Bijvoorbeeld twee of drie weken ervoor. Verder geef je in het convenant aan welke rekeningen naar wiens naam overgaan. Vaak wordt bijvoorbeeld de bestaande gezamenlijke rekening in de toekomst gebruikt als kinderrekening.

Betaal- en spaarrekeningen van de kinderen

Tenslotte is het handig om een clausule op te nemen over de bestaande spaarrekeningen van de minderjarige kinderen. In het kort komt deze clausule erop neer dat al het geld wat daarop staat, uitsluitend bestemd is voor jullie kinderen.

Motorvoertuigen, caravans of vaartuigen

Een overzicht van auto’s, caravans en boten hoort in het echtscheidingsconvenant thuis. De dagwaarde van deze bezittingen is meestal via internet goed te achterhalen. Verder is het ook hier van belang om afspraken vast te leggen over wie welk bezit in eigendom krijgt. Tenslotte kan het wenselijk zijn om afspraken te maken over het overhevelen of met elkaar delen van de no-claimkorting van de betreffende verzekeringen.

Tweede woning/ vakantiewoning

Sommige stellen hebben een tweede woning of vakantiewoning in bezit. Hierbij geldt in grote lijnen hetzelfde als bij de echtelijke woning. Ten eerste kan één van twee de vakantiewoning overnemen. Verder kunnen jullie besluiten om de tweede woning te verkopen aan iemand anders. Ten slotte kunnen jullie besluiten om de woning onverdeeld te laten. In dat laatste geval is het wel verstandig om goede afspraken te maken over het eigen gebruik, de kosten en de eventuele verhuuropbrengsten. Lees hier meer over tweede woning bij scheiding.

Sociale vorderingen en schulden

In het echtscheidingsconvenant is het noodzakelijk om een overzicht te hebben van alle vorderingen en schulden. Vorderingen zijn bedragen die je nog tegoed hebt. Bijvoorbeeld van de belastingdienst of omdat je geld aan een vriend hebt uitgeleend. Ook schulden kunnen allerlei vormen aannemen. Een lening bij je ouders, een krediet op de aanschaf van jullie auto of je studieschuld.

Wat spreek je hierover af?

Van alle vorderingen en schulden is het van belang om af te spreken op wiens naam deze komen te staan. Bedenk hierbij wel dat jullie tijdens een huwelijk van voor 2018 beide 100% verantwoordelijk zijn voor een schuld die is aangegaan. Er zal dus moeten worden uitgezocht of het überhaupt mogelijk is dat één van jullie de schuld op zich neemt. Er zijn in principe steeds drie mogelijkheden:

- De één neemt de schuld over en de ander wordt ontslaan uit de medeverantwoordelijkheid.

- Jullie nemen beide de helft van de bestaande schuld op je en worden beide voor de helft verantwoordelijk.

- De schuld wordt afgelost en jullie gaan indien nodig (beide) een nieuwe schuld aan.

Inboedel

Inboedel betreft alle spullen in het huis die tot de inrichting van de woning behoren, zoals kasten, bedden, TV, etc. Onder de inboedel horen niet, de vast aan de woning verbonden zaken, zoals de centrale verwarming, inbouwspots, vastgespijkerde houten vloeren, etc.

Wat verder niet gedeeld hoeft te worden zijn zogenaamde persoonlijk ‘verknochte’ zaken zoals bijvoorbeeld kleding, studieboeken, sieraden en dergelijke.

Praktisch stappenplan boedelverdeling

Via deze stappen komen jullie eenvoudig tot een verdeling:

- Maak eerst samen een grove lijst van alle spullen.

- Bepaal vervolgens ieder voor zich wat je hiervan echt wilt hebben.

- Bespreek op basis daarvan de verdeling van de spullen die jullie allebei willen hebben en verdeel de rest.

- Zijn jullie nu beide van mening dat de overeengekomen verdeling ‘eerlijk’ is? Bespaar dan de onnodige discussie en energie van een waardebepaling.

In het echtscheidingsconvenant kan eventueel worden volstaan met de zin: “partijen stellen dat de inboedel gelijkwaardig is verdeeld”.

Plan een vrijblijvend adviesgesprek (ONLINE AGENDA)

Willen jullie een open gesprek over jullie relatie, twijfel of scheiding? Dit gesprek biedt jullie wellicht (1) handvaten om het samen leuker te krijgen, (2) meer inzicht in de aard van jullie twijfel of (3) een helder pad richting gezamenlijke scheiding. Het adviesgesprek duurt ca. 45 minuten en is geheel vrijblijvend.

Nalatenschappen en schenkingen

Hebben jullie voor of tijdens het huwelijk een erfenis of schenking ontvangen, dan is het eerst van belang om na te gaan of dit binnen de huwelijksgemeenschap valt. Oftewel komt het één van jullie toe of is het van jullie samen. Hiervoor zijn drie zaken van belang:

- Zijn jullie in of na 2018 getrouwd, dan valt de nalatenschap of schenking in principe buiten de gemeenschap. Het is dus alleen bedoeld voor de ontvanger.

- Zijn jullie voor 2018 getrouwd? Dan is bepalend of de erfenis/ schenking is gedaan met een zogenaamde ‘uitsluitingsclausule’. Alleen als die clausule expliciet is opgenomen, valt het bedrag buiten de gemeenschap en is het uitsluitend bedoeld voor de ontvanger.

- Hebben jullie huwelijkse voorwaarden? Het kan zijn dat jullie daarin hebben afgesproken dat er sprake is van uitsluiting bij een erfenis of schenking. Ook dan valt deze buiten de gemeenschap.

Langs deze weg hebben jullie vastgesteld of de erfenissen en schenkingen gemeenschappelijk zijn. Stel dat ze niet gemeenschappelijk zijn. Dan is het vervolgens de vraag wat er met de erfenis of schenking is gebeurd.

Wat is er met het geld gebeurd?

Stel echter dat jullie samen een paar jaar wat ruimer hebben geleefd, een leuke vakantie hebben geboekt en wat vaker uit eten gingen. Als jullie het dus samen hebben uitgegeven, is bedrag feitelijk niet meer aanwezig.

Staat dit bedrag nog netjes op een spaarrekening, is er iets moois van gekocht of is het gebruikt om de hypotheek af te lossen. Dan is het simpel te ‘traceren’. Het betreffende bedrag of het moois wat ervoor is gekocht, is voor de ontvanger van de schenking of erfenis.

De erfenis is op, en dan?

Stel dat de erfenis al is geconsumeerd door jullie beide. In dat geval had de ontvanger tot april 2019 gewoon pech en kon geen aanspraak meer maken op de erfenis of schenking.In april 2019 is er echter door de Hoge Raad anders bepaald. Lees meer hierover in de Blog “De erfenis is op bij scheiding en dan?”. Er zijn uiteraard diverse tussenliggende scenario’s denkbaar. Hierover maken jullie samen afspraken en deze leg je goed gemotiveerd vast in het echtscheidingsconvenant.

Echtscheiding convenant en Pensioen

Onder pensioen wordt hier verstaan, hetgeen je opbouwt bij een pensioenfonds. Alle andere vormen van ‘sparen voor later’ maken onderdeel uit van de huwelijksvermogensverdeling, die in het vorige hoofdstuk is besproken. Hieronder wordt kort ingegaan op de meest gekozen verdeling in het echtscheidingsconvenant. De meeste mensen volgen namelijk gewoon de wettelijke regeling voor pensioenen. Daarna worden nog drie alternatieve opties gegeven.

Standaard wettelijke regeling (wet WPS)

Het te verdelen pensioen is te splitsen in het ouderdomspensioen en het nabestaandenpensioen. Het basispensioen (AOW) hoef je bij scheiding niet te delen met je ex-partner. De wet Verevening Pensioenrecht bij Scheiding (wet WPS) houdt het volgende in. Alle, tijdens het huwelijk opgebouwde ouderdomspensioenrechten, worden onderling bij helfte verdeeld. In de Pensioenwet is geregeld hoe het partnerpensioen wordt verdeeld. Wil je hier meer over weten, lees dan bijgaande blog “Pensioen en Scheiding – Het totaalplaatje“.

Even een voorbeeld

De man heeft tijdens het huwelijk ouderdomspensioenrechten opgebouwd ter hoogte van 1.200 euro per maand en de vrouw 900 euro per maand. Zodra de man met pensioen gaat, ontvangt de vrouw maandelijks 600 euro, zijnde 50%. Zodra de vrouw met pensioen gaat, ontvangt de man maandelijks 450 euro.

Wat gebeurt er bij overlijden?

Komt één van hen echter te overlijden, dan krijgt de ander zijn eigen ouderdomspensioen weer terug. Dus als in dit voorbeeld de man komt te overlijden, dan ontvang de vrouw haar eigen 900 euro pensioen weer volledig zelf. De helft van de ouderdomspensioenrechten van haar man (600 euro) komt wel te vervallen. Als er nog sprake is van partner- c.q. nabestaandenpensioen, dan zal dat vanaf nu ook uitbetaald worden aan de vrouw.

Pensioenconversie

De wet WPS voldoet prima als jullie allebei ongeveer even oud zijn. Stel nu dat er sprake is van een groter leeftijdsverschil. De man is nu bijvoorbeeld 56 en de vrouw is pas 38 jaar oud. De vrouw gaat bijvoorbeeld over 30 jaar met pensioen. De man zal op dat moment al een leeftijd hebben 86 jaar. Tot die tijd betaalt hij wel de helft van zijn pensioen aan zijn ex-vrouw, maar ontvangt hij nog niet haar helft. Dat ontvangt hij immers pas vanaf dat zij met pensioen gaat.

Werking en consequenties pensioenconversie

Om deze situatie te voorkomen bestaat de mogelijkheid tot pensioenconversie. Pensioenconversie houdt in dat de helft van de tijdens het huwelijk opgebouwde ouderdomspensioenrechten direct wordt overgeheveld naar de andere en vice versa. Pensioenconversie heeft twee consequenties:

- Ieder ontvangt pensioen als hij of zij zelf met pensioen gaat.

- Bij overlijden verandert hierin niets. Je krijgt dan dus niet de helft van je eigen pensioen weer terug, maar je hoeft ook niet de helft van het pensioen van je ex af te staan.

Afzien van elkaars pensioenrechten

De laatste jaren komt het steeds vaker voor dat man en vrouw ongeveer evenveel werken. De opgebouwde ouderdomspensioenrechten tijdens het huwelijk zijn vrijwel identiek. Ook als er wel degelijk verschil is, kunnen beide van mening zijn dat ze zelf voldoende pensioen hebben voor later. In dat geval kan in het echtscheidingsconvenant worden opgenomen, dat jullie afzien van elkaars pensioen. Ook is het mogelijk om een afwijkende verdeling (bijvoorbeeld 60/40) af te spreken per pensioen of om een verschil in (contante) pensioenwaarde te verrekenen met andere vermogensbestanddelen.

Eindafrekening en belasting

De eindafrekening is het convenant is een belangrijk onderdeel. Hier staat een totaaltelling van alle bezittingen en schulden. Uit deze totaaltelling blijkt ook of de verdeling evenwichtig is. In de meeste gevallen wordt het verschil netjes met elkaar verrekend.

Een voorbeeld

| Onderdeel | toebedeeld/ krijgt al: man | Toebedeeld/ krijgt al: vrouw |

| Woning | € 50.000 | |

| Kapitaal- en lijfrentepolissen * | € 20.000 | |

| Bedrijf | ||

| Effecten | ||

| Betaal- en spaargelden | € 9.000 | € 8.000 |

| Auto, caravan of vaartuig | € 11.000 | € 5.000 |

| Tweede woning of vakantiewoning | ||

| Schulden of sociale vorderingen | -/- € 3.000 | |

| Inboedel | ||

| Totaal reeds gekregen | € 37.000 | € 63.000 |

| Er is totaal te verdelen | € 100.000 | |

| Ieder heeft recht op de helft zijnde | € 50.000 | |

| De vrouw heeft reeds | € 63.000 | gekregen |

| De man heeft derhalve nog recht op | € 13.000 | van de vrouw |

* Bij dit bedrag is de te verwachten inkomstenbelasting al afgetrokken van de waarde. Voor de eindafrekening is het van belang om kennis te hebben van schenkbelasting.

Schenkbelasting en scheiden

In Nederland wordt er belasting geheven op schenkingen. Bij een huwelijk is er vaak sprake van een huwelijksgemeenschap. Jullie beide voor 50% eigenaar van het gezamenlijk bezit. In het bovenstaande voorbeeld houdt dat in dat beide recht hebben op 50.000 euro. Stel nu dat deze mensen vinden dat de verdeling van 37.000 om 63.000 euro fair is. Om wat voor reden dan ook. Ze kunnen nu besluiten om het verschil van 13.000 euro niet te verrekenen. Als ze daartoe zouden besluiten, dan ziet de fiscus dat als schenking. Immers, de man schenkt deze 13.000 euro aan de vrouw. Dit betekent automatisch dat er schenkbelasting zal moeten worden betaald. Op de site van de belastingdienst vind je de actuele vrijstellingsbedragen en tarieven voor de schenkbelasting.

GRATIS E-Book: alles over scheiden (inclusief twijfelfase)

Wil je een compleet en helder overzicht? Hoe om te gaan met de twijfel? Wanneer en wat vertellen jullie de kinderen, familie en vrienden? Welke financiële consequenties zijn er en wat is er mogelijk qua woning? Wat spreken jullie af in het ouderschapsplan? Hoe blijf je samen goede ouders en werk je toe naar meer geluk? Het gratis eBook gaat in op alle aspecten rondom een scheiding.

Scheidingsconvenant opvragen

Raak je na afloop het officiële scheidingsconvenant kwijt? In principe is dat nooit een probleem. Jullie mediator of advocaat is verplicht om dit document in dossier te houden. Bij Samen Uiteen houden wij het dossier gedurende 20 jaren aan. Deze periode hangt samen met de wettelijke maximale verjaringstermijn. Daarnaast is het ook mogelijk om een afschrift van jullie echtscheidingsbeschikking op te vragen bij de rechtbank waar de scheiding is uitgesproken.

Voorbeeld echtscheidingsconvenant

Op onze site kan iedereen een actueel voorbeeld ouderschapsplan downloaden. We hebben er bewust voor gekozen om het voorbeeld echtscheidingsconvenant op de website te zetten. Dit voorbeeld convenant staat namelijk vol met ietwat complexere alternatieven voor tal van onderwerpen. Dit maakt het voorbeeld minder geschikt om zelf als ‘leek’ mee aan de slag te gaan.